これはクリス・マーテンソンさんの講義「Crash Course(2014年版)」を安納献さんが翻訳したものです。

※ 経緯はこちら [クラッシュコース日本語訳を、安納献さんの翻訳で公開&アーカイブします]

※ 本文内の太字は、編集・校正をしたテンダーによる可読性を上げるためのもの

バブルとは何か?

では、アメリカの資産について見てきたので、次に資産バブルとは何か、それが形成される過程をどう認識するか、そして一度バブルがはじけた後の影響について理解する時間を持ちましょう。

特に、2007年に崩壊した住宅バブル(校正者注 日本語で言うところのリーマン・ショック)を詳しく検討します。これは最近の歴史で最大のバブルであり、人々の記憶にも新しいものです。

かつてバブルは一生に一度、けれど動乱の始まり

歴史を振り返ると、資産バブルがはじけることはほとんど常にトラウマとなってきました。社会的、政治的、経済的な動乱が資産バブルの後に続くことが多く、財産の破壊は必ず起こる特徴です。

かつてバブルは一世代かそれ以上の期間で一度しか発生しませんでした。なぜならば被害者が損害の痛みを忘れるのにかなりの時間がかかったからです。

しかし、2000年代に入ってからこの状況は変わりました。

ドットコムバブルがはじけてから10年も経たないうちに、住宅バブルがはじけました。これは驚くべきことであり、全く前例のないことです。

さらに驚くべきことに、現在では世界中の金融市場構造全体で株式と債券のバブルが同時に進行しています。

私たちは15年足らずの間に3回目のバブル期に突入しています。

2000年代からの連続バブル時代

この新しい連続バブルの時代は、歴史的な指針がほとんどない荒れた新しい領域に私たちを導いています。

では、私たちが資産バブルの中にいることをどうやって知るのでしょうか?

資産バブルはどのように見え、バブルがはじけると何が起こるのでしょうか?

連邦準備銀行は「バブルがはじけるまでそれを見分けることはできない」と言って有名になりましたが、これは全くの間違いであり、少なくとも無責任な発言です。

実際にはバブルを見分けることができ、その定義は非常に簡単です。

バブルの見分け方

「資産価格のインフレが収入で支えきれなくなるほど大きくなる場合、バブルが存在しています」

バブルは、人々が理性と慎重さを放棄し、欲に支配される状態を表しています。

歴史上のバブルから学ぶ

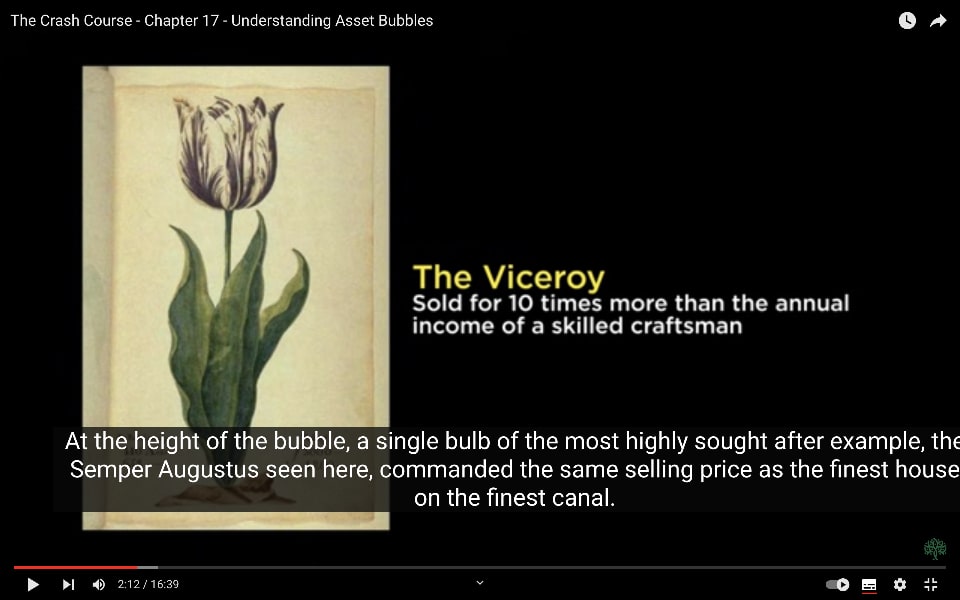

1600年代にオランダで発生した最も興味深いバブルの一つを見てみましょう。

1600年代 オランダのチューリップバブル

その時代の人々はチューリップに夢中になり、それが確実な金儲けの道と見なされ、金融の狂乱が起こりました。

そうです、球根から育つ花のことです。

チューリップバブルが始まったのは、美しくユニークなバリエーションと色彩が開発され、投機熱が高まるにつれて球根が高値で取引されるようになってからです。

バブルの頂点では、最も高値が付いたセムペル・アウグストゥスという球根1個が、最高の家や最高の運河と同じ値段で取引されました。

今日、花の球根をパークアベニューの一等地のマンションと交換することを想像してみてください。そのようなことが起こったのです。

しかし、最終的には人々はチューリップが実際にはたくさん育てられることに気付き、球根はただの花に過ぎないということを理解しました。

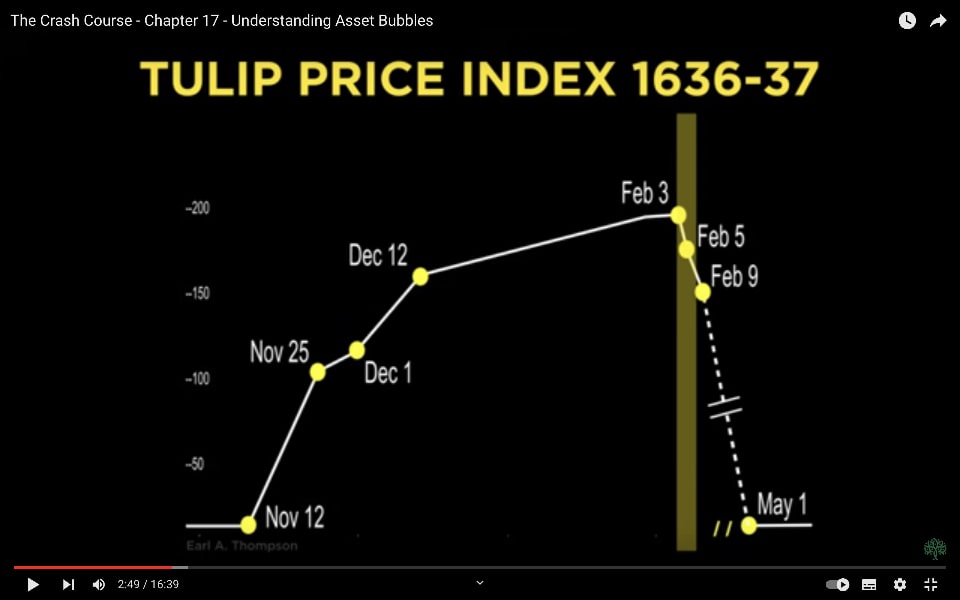

記録によれば、チューリップ狂乱は始まった時よりも突然に終わり、1637年2月の新しい売買シーズンの始まりにほぼ一日で崩壊しました。

その日に、どうやら犬とバイヤーにしか聞こえないような無音の笛が鳴り、価格はたちまち暴落しました。

チューリップバブルから学ぶバブルの特徴 1つめ&2つめ

この例は、バブルの基本的な特徴を2つ示しています。

第1に、上昇途中で自己強化されること、つまり高い価格がさらに高い価格を正当化すること。

第2に、幻影が解けると、誰もが同時に売りたがること

です。

1700年代 南海バブル

1700年代に発生した別のバブルの例として、南海バブルがあります。

南海会社はスペインとの条約の下で南米との貿易独占権を与えられたイギリスの会社でした。

その会社が政府の独占権を得る前は特に利益を上げていなかったにもかかわらず、人々はその将来の価値に対して投機的に熱狂しました。

そのため、株価は劇的に上昇しました。

投資家たちは、持ち主が会社を「何をするか誰にも分からないが、大きな利益をもたらす事業を遂行する会社」であると謳っていた事実にもかかわらず、心配することなく投資しました。

アイザック・ニュートン卿は、南海会社の株価が上昇し続けることについて尋ねられた際に「人々の狂気を計算することはできない」と述べました。

彼は微積分を発明し、万有引力を説明した天才でしたが、バブル崩壊によって2万ポンド以上(校正者注 現在の価値にして、数千万円〜数億円程度と換算される)を失ったこともありました。

これは、知性が公共の妄想に対抗できないことを証明しています。

1720年に南海狂乱が始まり、資産バブルの教科書のような完璧な例を示しました。

バブルの特徴 3つめ&4つめ

ここで、バブルのもう一つの本質的な特徴を2つ示します。

バブルは時間と価格の両方でほぼ対称的です。バブルが形成されるのにかかる時間は、バブルが解消されるのにかかる時間とほぼ同じですが、バブルは形成されるよりも少し早く解消される傾向があります。

また、価格は通常完全に回帰し、場合によっては少し上に戻ることもあります。

ここでは、それらの特徴が完全な形で見られます。

この形に注目してください。これから何度も見ることになります。

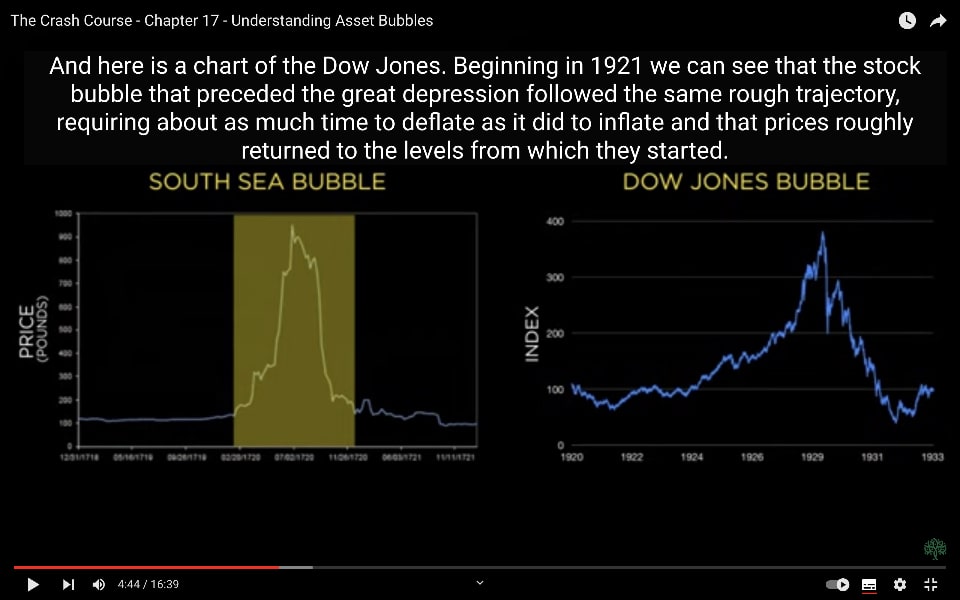

ここにダウ・ジョーンズのチャートがあります。

1921年から始まって、大恐慌に先立つ株式バブルがほぼ同じ軌跡をたどり、膨張するのにかかった時間とほぼ同じくらいの時間をかけて収縮し、価格はほぼ元のレベルに戻ったことがわかります。

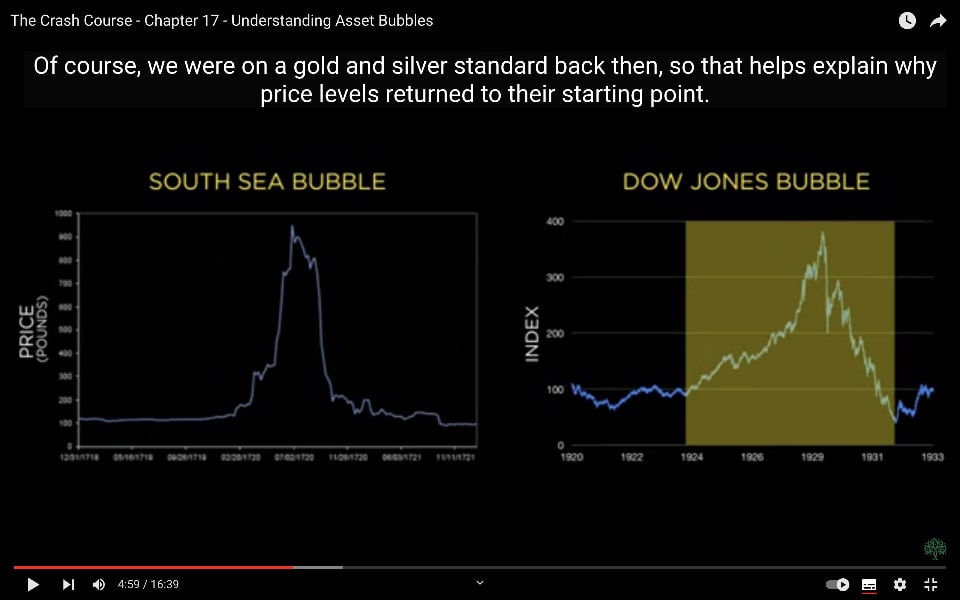

もちろん、当時は金本位制と銀本位制だったため、価格水準が元の地点に戻ったことが説明されます。

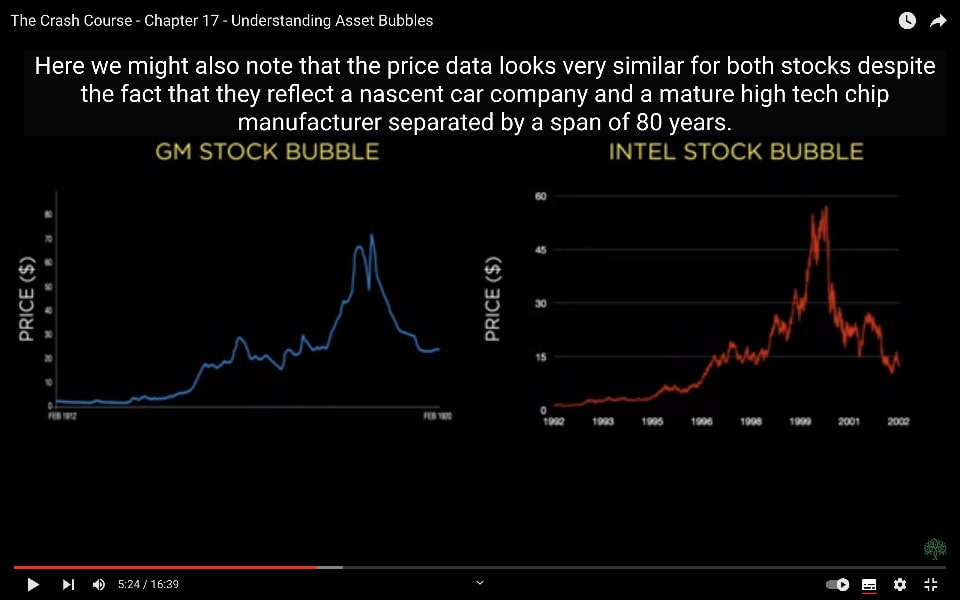

そして、ここに1912年から1922年までの青い線で示されるGMの株価と、1992年から2002年までの赤い線で示されるインテルの株価があります。この期間中、両方の株式はバブルに巻き込まれました。

ここでも、80年の差があるにもかかわらず、新興の自動車会社と成熟したハイテクチップメーカーの株価データが非常に似ていることに注目できます。

バブルは全て同じ末路を辿る

バブルが数世紀や数十年にわたって同じ価格行動を示すという事実は、それらが特定の金融システムや歴史的時期の産物ではなく、人間の欲望、恐怖、希望という感情によって形作られることを示しています。

これらの感情は時を経ても変わっていないため、「今回は違う」と言われたときは、財布をしっかり守るべきです。

2000年代 住宅バブルの狂乱

いつの間にか、人々は住宅についても同じことを信じ始めました。

家が富への道であり、さらに良いことに、

ソファに座って飲み物を飲んでいるだけで簡単に豊かになれる魔法の道だと本当に信じるようになったのです。

しかし、これは全く真実であるはずがなく、私たちはもっとよく知っておくべきでしたが、バブルはその性質上、大衆の目を覆うことに成功します。

歴史的データは、バブルを除けば、長期的には住宅価格は新しい家を建てるのにかかる費用によって決まることを示しています。つまり、インフレが住宅価格を左右するのです。

住宅価格はインフレ率と密接である

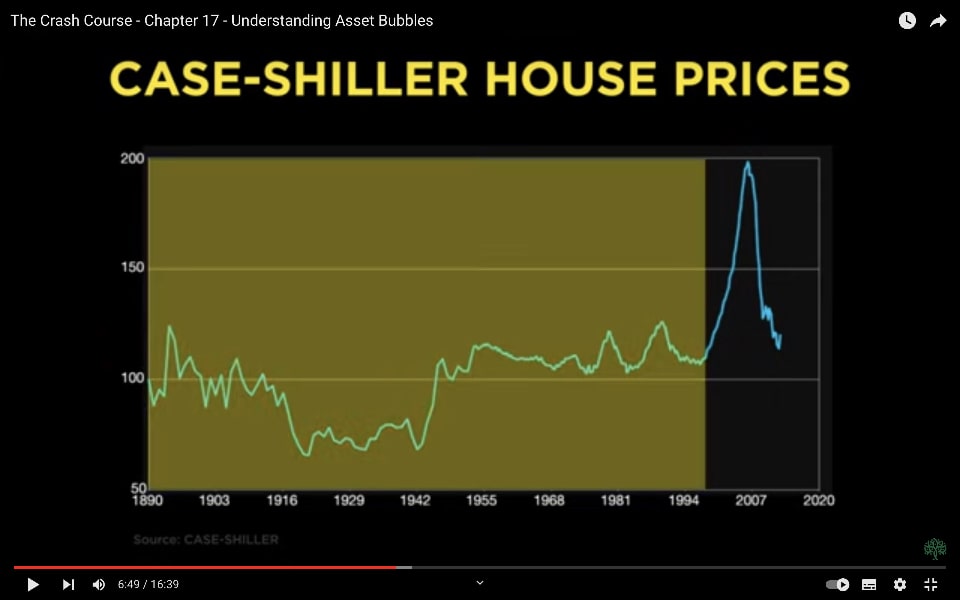

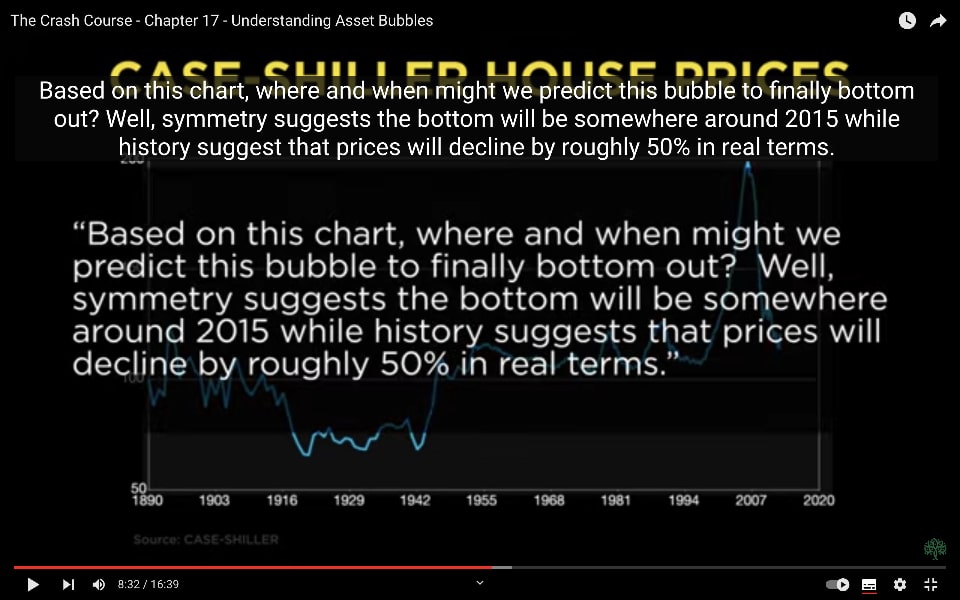

ロバート・シラーが作成したインフレ調整済みの住宅価格のこの驚くべきチャートは、

1890年から1998年の間、住宅価格がインフレ率と非常に密接に追随していたことを示しています。

このチャートの線が上昇しているときは、住宅価格がインフレ率よりも速く上昇しており、線が下降しているときは、住宅価格がインフレに比べて下降していることを意味します。

この118年間の全期間にわたり、住宅価格の平均は101.2であり、インフレ調整済みの住宅価格がこの全期間を通じてほぼ同じであることを示しています。

不動産価格はインフレに比べて安定しており、大恐慌の前とその間に下落し、再び安定し、戦後に劇的に上昇しました。

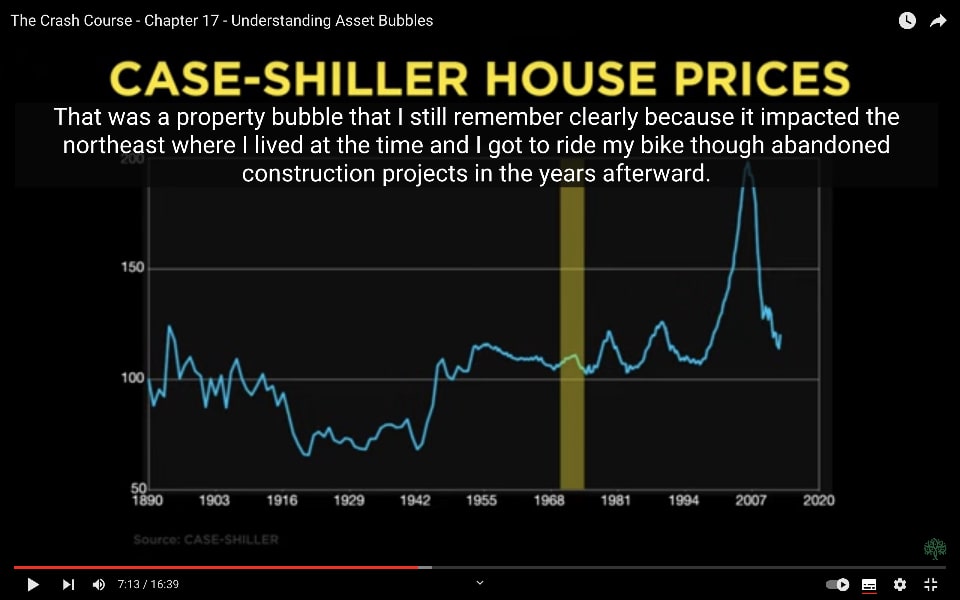

ここにある小さなスパイクが見えますか?

これは不動産バブルであり、私が住んでいた北東部に影響を与えたため、私もはっきりと覚えています。

その後何年も、放置された建設現場を自転車で走り抜けることができました。

この不動産バブルが比較的対称的な形で基線に戻ったことに注目してください。

そして、これは1989年の不動産バブルでした。

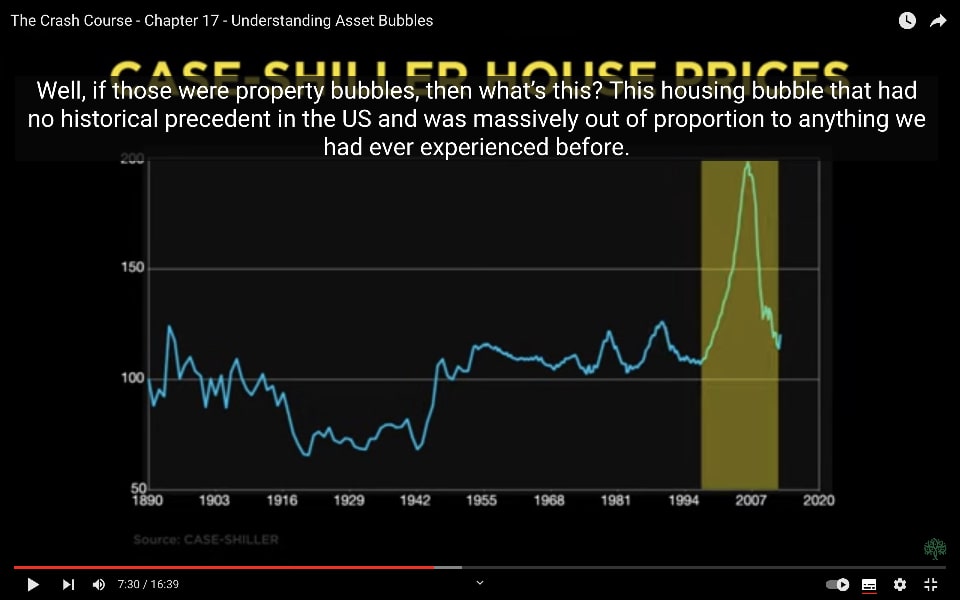

さて、これが不動産バブルなら、以下のスパイクは何だったのでしょうか?

この住宅バブルは、アメリカでは歴史的な前例がなく、私たちがこれまで経験したことのない規模でありました。

その規模に近いものは何もなく、その影響について私たちに歴史的な指針がないままでした。

また、このバブルが2004年に突然始まったわけではないことにも注意してください。

これは1998年に始まり、2000年までに過去の2つの住宅価格のピークを超えました。

では、連邦準備銀行がこのデータにアクセスでき、2000年にはすでに不動産バブルを抱えていることを知っていたなら、なぜ2003年から2004年の間に1年間金利を1%に引き下げ続けたのでしょうか?

それはまさに良い質問です。

なぜなら、私を含め他の人々は積極的に警鐘を鳴らしていたからです。

住宅バブルは予測されていた

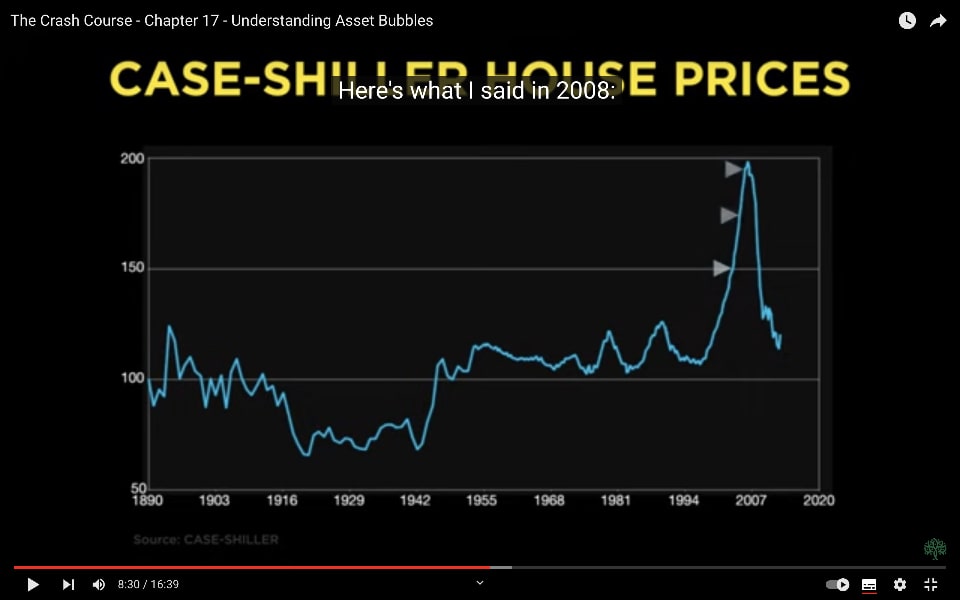

さて、オリジナルのクラッシュコースは2008年に発表されました。

その発表前の2005年、2006年、2007年の数年間、私は明らかに住宅バブルだと警告していました。

これが2008年に私が言ったことです。

このチャートに基づいて、このバブルが最終的に底を打つのはいつ頃になると予測できるでしょうか?

2008

対称性を考えると、底は2015年頃であり、歴史から見て価格は実質的に約50%下落すると予想されます。

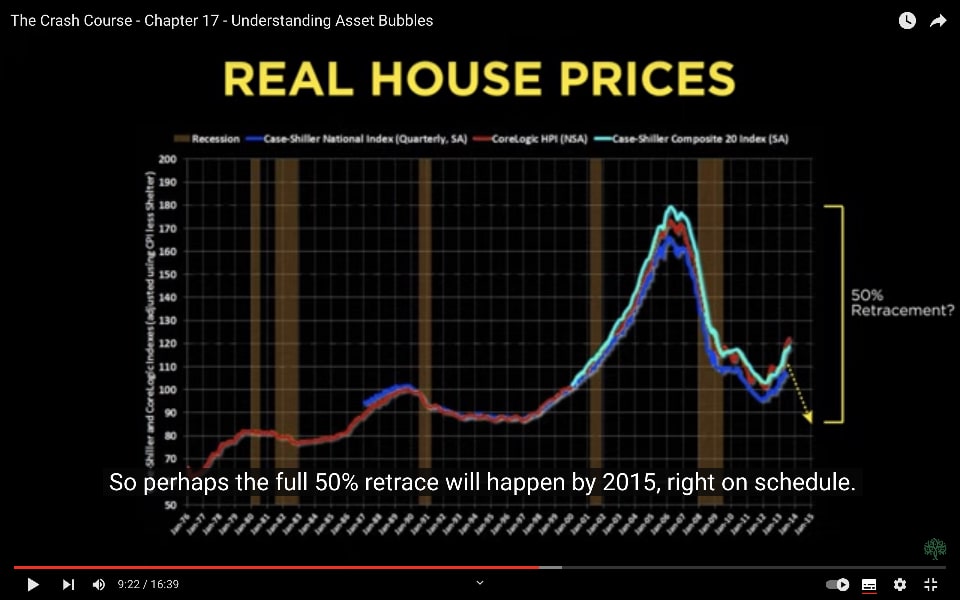

その観察はどうなったでしょうか?

それはほぼ正確であり、44%の回復は2015年ではなく2012年までに起こりました。そのため、予想よりも早く収縮しました。

実際、この話にはもっと痛みがあると予想しています。

2012年以降の住宅価格の最近の上昇は、持続不可能なほど多くの市場で住宅価格を再び高騰させています。

これらの上昇する価格は主に、毎年約1兆ドルの新たに印刷されたドルを必要とする連邦準備銀行の危険なリフレーション(通過再膨張)政策を反映しています。

ですから、2015年までに完全な50%の回復が予定通りに起こるかもしれません。

どうなるか見守ろうと思います。

(翻訳者注:その後のチャート:https://www.longtermtrends.net/home-price-vs-inflation/)

この間、連邦準備銀行がやっていたこと

では、住宅バブルの膨張中に連邦準備銀行はどこにいたのでしょうか?

彼らは「次のバブルは住宅価格か?」という2004年の連邦準備銀行の研究論文を執筆して、バブルが自分たちに心配ないことを納得させるのに忙しかったのです。

この研究の主な要約は、

「1990年代半ば以降、住宅価格は強く上昇しており、この資産クラスにバブルが存在し、住宅価格が崩壊して米国経済に悪影響を及ぼす可能性があるとの懸念が高まっている」

という良いスタートを切りました。

しかし、論文の主な結論は、

「しかし、最近の米国の住宅市場の詳細な分析は、そのような懸念の根拠がほとんどないことを示しています。住宅価格の顕著な上昇は、主に強い市場の基本に起因する」

「住宅価格は、家族収入の増加と名目上の住宅ローン金利の低下に基本的に沿って動いてきました。」

と読まれています。

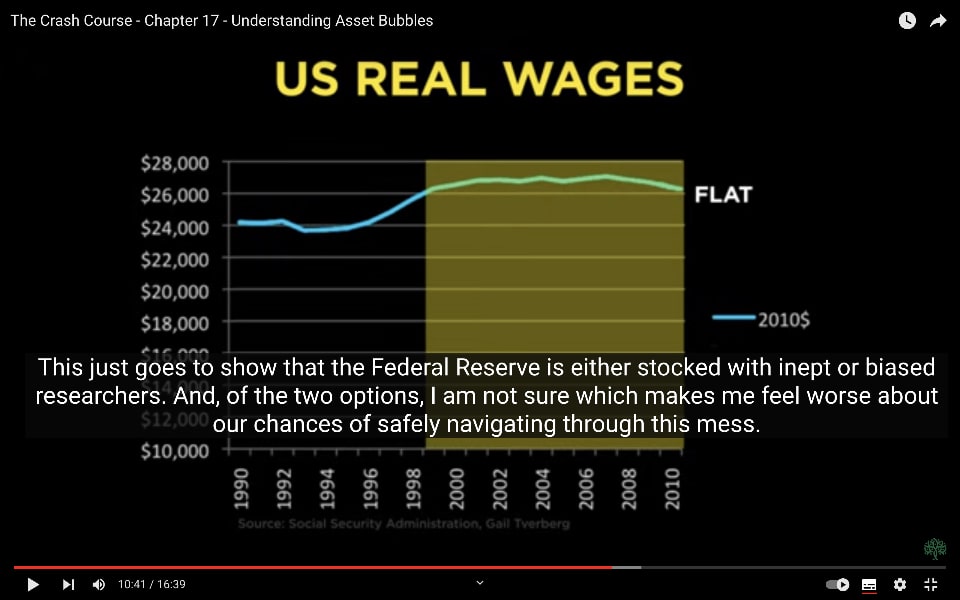

家族収入の増加に基本的に沿って動いてきた?

なんですって?

2000年代 アメリカでの家族収入の推移

我々の時代で最も広く知られている事実の一つは、

家族収入が住宅バブルの間、インフレ調整後の実質的なベースでは全く増加しなかったことであり、これは2000年代最初の10年間の主要な経済的失敗の一つです。

これは連邦準備銀行が無能、または偏った研究者で満たされていることを示していると思います。

そして、この2つの選択肢のどちらが私たちがこの混乱を安全に乗り切る見通しを悪化させるのか、私にはわかりません。

しかし、連邦準備銀行の研究者は、その時代の何百万人もの人々がしていたこと、つまり、今回だけは違うと信じ込んでしまっただけです。

「今回だけは違う」と信じるのがバブル

しかし、バブルというものはそういうものです。

人々は正気を失い、自分たちの立場を正当化するためにあらゆる理屈を使いますが、ある日突然、その幻影がもはや全く意味を成さなくなります。

その日が来ると、バブルの運命は崩壊の速度を測ることだけになります。

住宅バブルを生み出した過剰な行為に対して憤りを感じるのは当然ですが、住宅価格の劇的な上昇は、暴走したクレジットバブルの一症状に過ぎなかったことを忘れてはなりません。

クレジットバブルの暴走

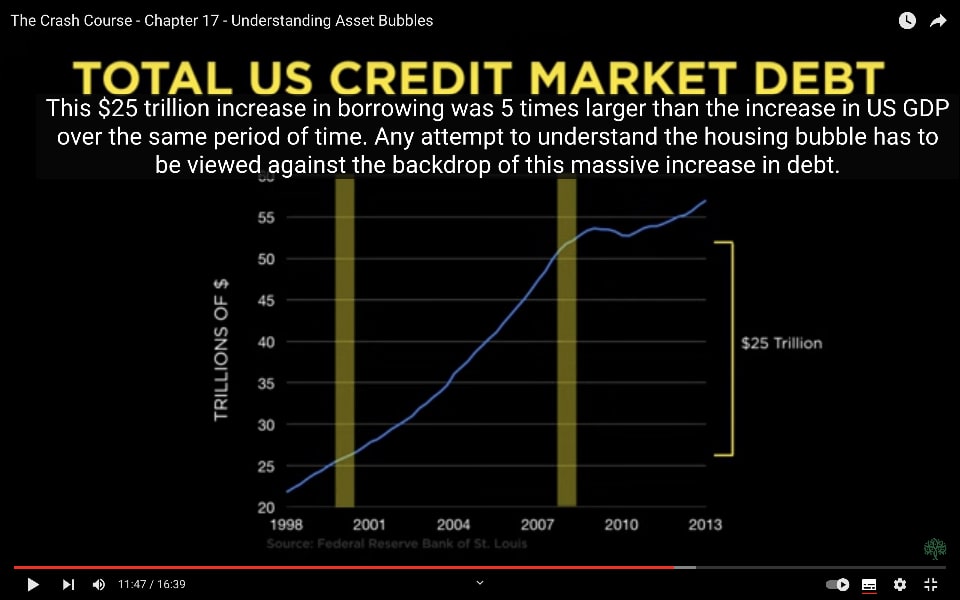

2000年末の時点で、テクノロジー株バブルが崩壊していた時点で、総クレジットは27兆ドルでした。

2008年末には、驚くべきことに52兆ドルに達しました。

(訳者注:その後のチャート https://fred.stlouisfed.org/series/TCMDO )

この25兆ドルの借入増加は、同期間の米国GDPの増加の5倍に相当します。

住宅バブルを理解しようとする試みは、この莫大な借金増加の背景に照らして見なければなりません。

しかし、前章で述べたように、このクレジットバブルは30年以上続いています。

世代を超えた借金膨張を解消するには、態度や習慣の大きな変化とかなりの緊縮が必要です。

そして、それは私たち自身の選択で行う場合に限られます。

私たちが自分の行動に向き合い、行動を変えなければ、市場の力、金融事故、株式や債券の大量の損失を通じて調整が行われ、その過剰な要求が市場の条件で消し去られるでしょう。

2014年初頭の時点で、株式市場と債券市場は過去最高または非常に近いレベルにあります。

思い出してください。

バブルが存在するのは、所得が維持できる水準を超えて資産価格が上昇したときです。

記録上最多の借金、記録上最も高価な債券、そして米国といくつかのヨーロッパの株式市場が過去最高値にあるという事実は、将来が現在よりもはるかに大きいという賭けです。

結局のところ、非常に高い資産価格を維持するのも、債務の元本と利息を返済するのも、将来の収入になるのです。

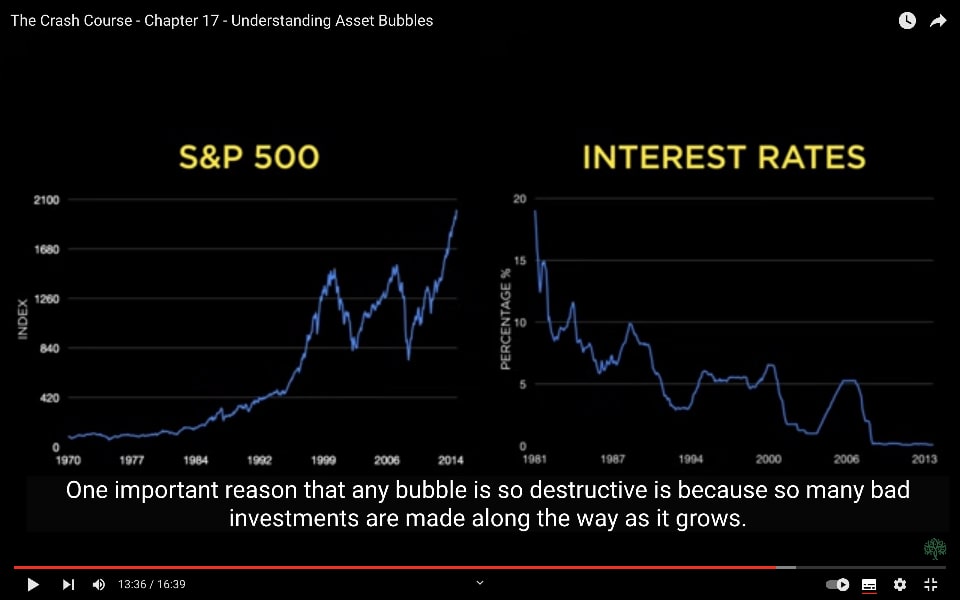

成長よりも早く借金が増えている

株式や債券などのさまざまな資産の価格が、基礎となる有機的な経済成長よりもはるかに速く上昇していることを、繰り返し述べる価値があります。

つまり、借金が収入よりも速く上昇しており、その借金は現在過去最高値にあります。

そして、それがすべて良い借金ではありません。

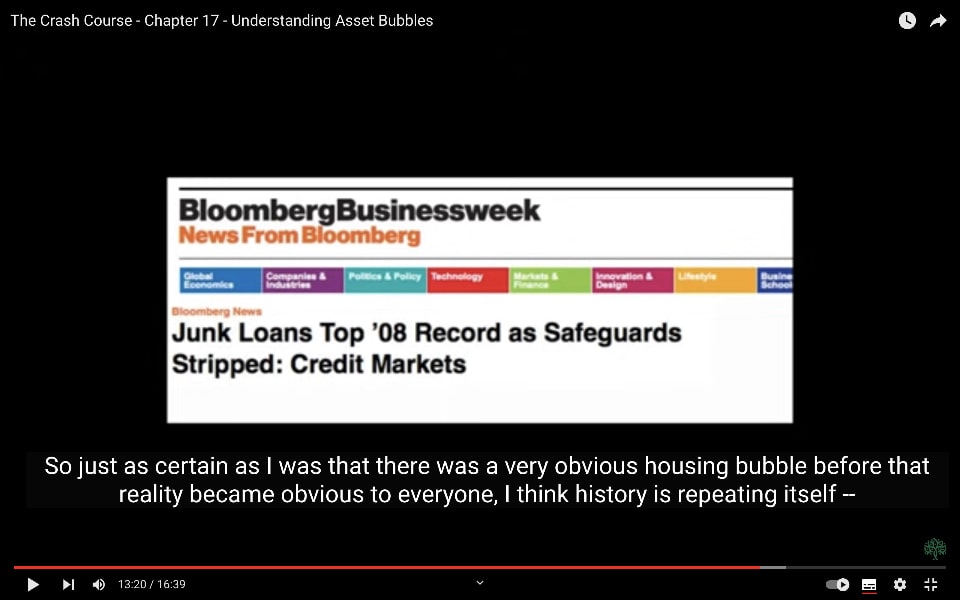

現在、かつてないほど多くのジャンク債が流通しています。

私が以前に、非常に明らかな住宅バブルがあると確信していたのと同じように、歴史はここでも繰り返されていると思います。

金融市場で巨大なバブルが再び進行中であることを示す兆候はすべて揃っています。

ただし、今回は以前よりも大きく、よりグローバルです。

バブルが破壊的である重要な理由の一つは、その成長過程で多くの悪い投資が行われることです。

バブル下では、筋の悪い投資が行われる

過剰に多くの住宅が建てられ、返済能力の低い個人や企業に対して多くの貧弱なローンが提供され、途方もなく高い価格収益率を持つ株式に多くの資金が投入されます。

これらの数兆ドルの誤投資は単純に無駄になります。

それらのドルは消え去り、さらに悪いことに、それらの無駄がより必要とされるものからその機会を奪っています。

オーストリア学派経済学は、クレジットバブルの終焉に関する非常に明確で歴史的に正確な定義を持っています。

クレジットバブルの崩壊は不可避である

ルートヴィヒ・フォン・ミーゼスによれば、

クレジット拡大によってもたらされた好況の最終的な崩壊を避ける手段はありません。

選択肢は、

・さらなるクレジット拡大を自発的に放棄する結果として危機が早く訪れるか、

・関連する通貨システムの最終的かつ完全な崩壊として危機が遅れて訪れるか

のいずれかです。

これは私が同意する見解であり、潜在的な金融事故や通貨崩壊の道から自分の富を取り除くことを強く望む理由を説明しています。

国家として、私たちはクレジット拡大の継続を放棄しないために必死の策を講じており、その幻想的なコースは最終的な通貨崩壊を最も可能性の高い結果として残しています。

タイミングだけを考えると、これほど悪い時期はほとんどありません。

複数のバブルに対処することは、今の特定の歴史的瞬間に必要な課題ではありませんが、私たちはここにいます。

連邦準備銀行とワシントンDCがこれをもたらした指導力とビジョンは驚くほど短視的でした。

バブルが崩壊するとどうなるか?

では、クレジットバブルの崩壊から何を期待できるでしょうか?

簡単に言えば、過剰なクレジットによって育まれたすべてのものが崩壊します。

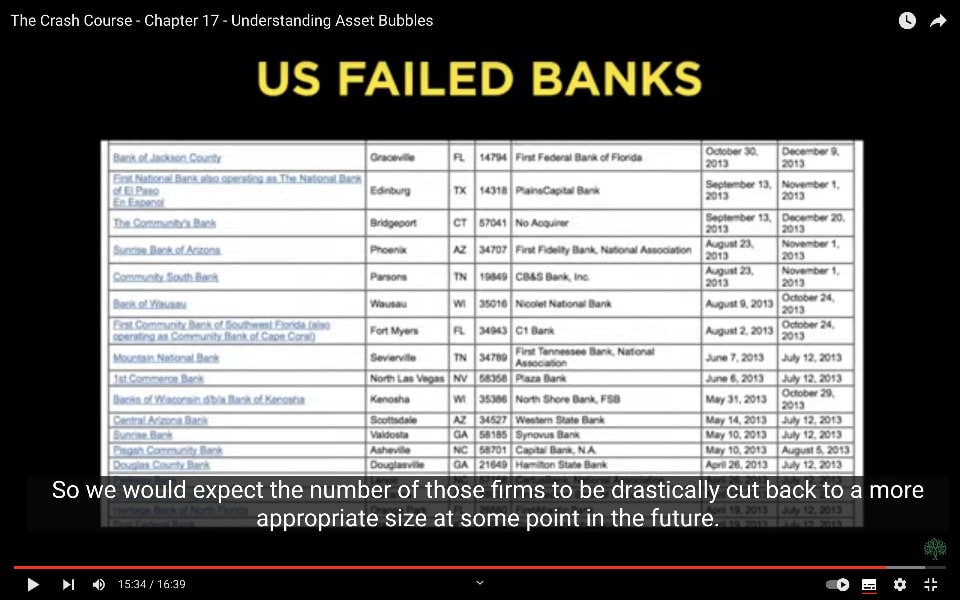

特に金融株、低格付け債券、そしてもちろん不動産には警戒心を持つべきです。

急速なクレジット成長のない将来において、共存するにはあまりにも多くの金融機関と金融化された企業が存在します。

したがって、これらの企業の数が将来のある時点でより適切な規模に大幅に削減されることを期待するでしょう。

私には、富を保護するための従来の方法が非常に少ないように見えるため、ぜひご自身や、もしお持ちであれば財務アドバイザーに、保有資産の安全性について非常に厳しい質問を始めてください。

そうすれば、後で感謝することになるでしょう。

覚えておいてください。今回は(これまでのバブルと)違わない可能性が非常に高いです。

連邦準備銀行によるここ数年間の紙幣印刷は、恒久的な繁栄の安全地帯をもたらしていません。

すべてのバブルと同様に、バブルがはじけた後の下降は急激で速く、おそらく非常に恐ろしいものになるでしょう。

次の章では、私たちが自分たちにどれだけ心地よい半真実や他の虚偽、私が「ファジー・ナンバー(曖昧な数字)」と呼ぶものを語ってきたかについて探ります。

ご静聴ありがとうございました。

クラッシュコース 全容

– なぜ、クラッシュコースを日本語に翻訳して公開しようと思ったか?

はじめに

第1章 – 3つの信念

第2章 – 3つのE

第3章 – 指数関数的成長

第4章 – 複利が問題

第5章 – 成長 vs 繁栄

第6章 – お金とは何か?

第7章 – お金の創造:銀行

第8章 – お金の創造:連邦準備銀行

第9章 – アメリカのお金の短い歴史

第10章 – 量的緩和 (QE)

第11章 – インフレ

第12章 – 1兆ドルってどれくらい?

第13章 – 借金

第14章 – 資産と負債

第15章 – 人口動態

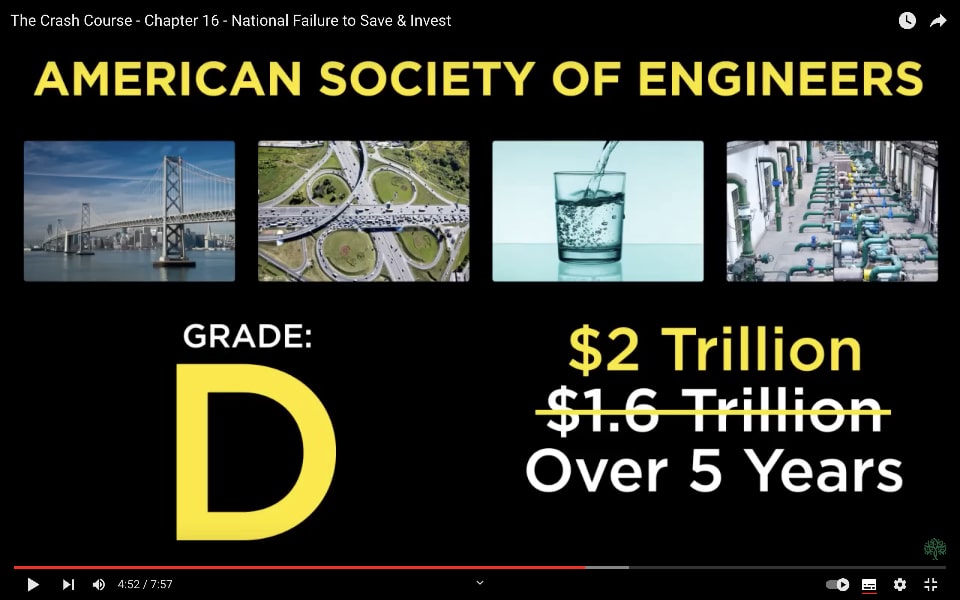

第16章 – 貯蓄と投資の国家的な失敗

第17章 – 資産バブルを理解する

第18章 – 曖昧な数字

第19章 – エネルギー経済

第20章 – ピーク・チープ・オイル(安価な石油のピーク)

第21章 – シェールオイル

第22章 – エネルギーと経済

第23章 – 環境 – 枯渇する資源

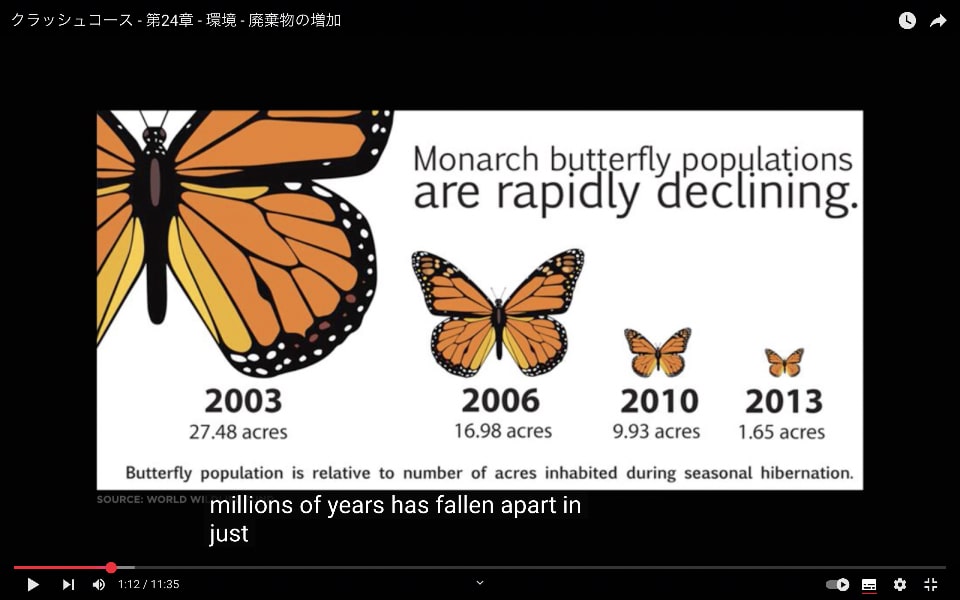

第24章 – 環境 – 増加する廃棄物

第25章 – 未来の衝撃

第26章 – 私は何をすべきか?

コメント